Obtenez plus de renseignements sur le sujet en contactant notre expert-comptable

J'Y VAIS !Cet article a vocation à présenter certains points méconnus ou qui font l’objet de questions récurrentes de kinés, médecins, infirmières… par le biais de conseils et points de vigilance, pour assurer une meilleure gestion de votre cabinet libéral, optimiser votre situation fiscale et sociale ainsi que pour réduire vos risques.

Les frais de véhicule selon l'expert-comptable

Avant de comparer vos différentes options, votre expert-comptable identifie les différents coûts occasionnés par votre (futur) véhicule :

- carburant, huile, pneus, entretien, réparations, assurance, location d’un garage…

- taxes : carte grise, bonus-malus…

- coût fiscal et social des avantages en nature…

- coût fiscal et social de la quote-part d’amortissement non déductible…

- intérêts d’emprunt

- décote (à rapprocher de l’amortissement comptable dans votre comptabilité BNC 2035) ou redevances de location…

Lorsque que vous additionnez tous ces éléments, vous doublez facilement le coût initial de votre véhicule !

Enfin, vous demandez souvent à votre expert-comptable si la location (LLD, LOA, crédit-bail) est un bon plan. Or, deux données sont souvent oubliées :

- La location est un service, et donc cela se paye…c’est donc a priori plus cher

- La location ne vous permet pas de revendre le véhicule au bout de x années, c’est donc une recette en moins (et donc a priori plus cher)

- L’achat vous permet de bénéficier de la prime à la conversion (reprise de votre ancien véhicule)

Pour en savoir plus sur les notions de LLD, LOA, crédit-bail, cf. notre article : ICI

Pour vos frais de véhicule, 2 choix possibles :

Il existe deux possibilités pour la déduction de vos frais de véhicule, le forfait kilométrique ou les frais réels.

Il s’agit d’un choix annuel, qui peut donc se changer d’une année à l’autre mais qui est à effectuer dès le début de l’exercice. L’option pour l’évaluation forfaitaire est exercée en comptabilité au 01/01/N, et résulte de l’absence de comptabilisation en charges des frais couverts par le forfait. Les frais couverts par le barème qui auraient été payés avec votre compte bancaire professionnel devront être comptabilisés en prélèvements personnels, afin de ne pas les déduire deux fois (une première fois directement via le montant de la dépense décaissée, puis une seconde fois via l’indemnité kilométrique).

Attention : En cas option pour l’évaluation forfaitaire, il faut être particulièrement vigilant au mode de comptabilisation des éventuels frais réels payés via le compte bancaire professionnel, au risque d’une remise en cause de la validité de l’option choisie (plusieurs cas de jurisprudence).

Afin de choisir le mode le plus favorable, il faut donc réaliser une estimation prévisionnelle du montant déductible et de l’éventuelle en cas de plus-value, sous chacune de ces possibilités (la principale difficulté étant généralement d’estimer son kilométrage professionnel annuel et personnel).

Le bon conseil : Dans la majorité des études, le forfait kilométrique est plus intéressant (et plus simple à gérer administrativement).

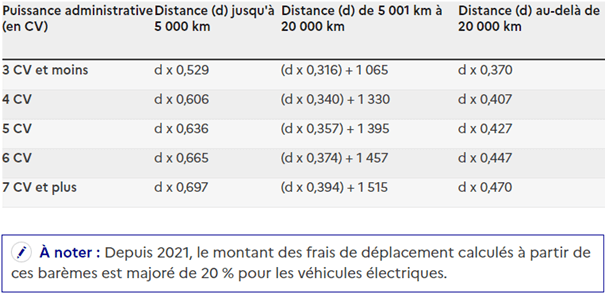

1er choix, le forfait kilométrique

Vous déduisez des frais de route « forfaitaires » déterminés d’après un barème établi par l’Etat (mis à jour chaque année) qui prend en considération la puissance fiscale de votre véhicule (le nombre de cheveux fiscaux inscrits sur la carte grise) et le kilométrage professionnel parcouru dans l’année. Ce barème couvre la dépréciation du véhicule, les frais de carburant, la cotisation d’assurance ainsi que les dépenses d’entretien et de réparation courantes (donc à l’exclusion des dépenses à caractère imprévisible, telles que les dépenses de réparation consécutives à un accident). Il ne couvre cependant pas les frais de stationnement, de location de garage et les frais de péage, qui peuvent donc vous être déduits selon leur montant réel.

Vous trouverez ci-après le barème pour les automobiles thermiques, à hydrogène ou hybrides (un barème spécifique deux roues > 50cm3 existe).

Attention :

- Les kilomètres professionnels pris en compte sont ceux réellement parcourus, sans tenir compte des éventuelles règles de facturation propres à l’Assurance Maladie, et concernent les déplacements domicile/cabinet (un aller/retour quotidien de 80 km maxi, sauf certaines circonstances particulières), visites à domicile et déplacements liés au fonctionnement de votre cabinet (formations, petits achats, réunions…) ;

- Le kilométrage professionnel doit être justifié (motif du déplacement, trajet réalisé et du nombre de kilomètres, notés par exemple dans votre agenda professionnel), il pourra vous être demandé – en cas de contrôle fiscal – vos factures de garage et de contrôle technique (pour un contrôle de cohérence du kilométrage indiqué sur ces factures au regard du kilométrage déclaré) ;

Les indemnités kilométriques sont uniquement déductibles au niveau du bénéfice de votre entreprise, le choix de la déduction forfaitaire de 10 % pour frais professionnels ou des indemnités kilométriques au niveau de votre déclaration de revenus (formulaire Cerfa n°2042) ne vous étant pas applicable.

2ème choix, les frais réels

Vous déduisez vos frais de route pour leur montant réellement décaissé, à hauteur de leur part correspondant à un usage professionnel.

Attention : La quote-part d’utilisation professionnelle de votre véhicule doit être justifiée, aussi il est recommandé de :

- Justifier votre kilométrage total annuel (en prenant par exemple le compteur kilométrique de votre véhicule en photo à chaque fin d’année, ainsi qu’à la création/fermeture de votre entreprise ;

- Justifier votre kilométrage professionnel annuel (cf. point précédent)

1- Les frais de carburant

Le bon conseil :

- Vous pouvez utiliser un barème spécifique dit « barème des frais de carburant » pour justifier de vos frais de carburant (plutôt que conserver vos tickets de station-service), si vous avez un véhicule loué ou pris en crédit-bail ;

- Vous pouvez ouvrir un compte professionnel auprès de votre station essence de proximité pour limiter les paiements et factures.

2 – L’entretien-réparation : huile, pneus, réparations

3 – L’assurance

Le bon conseil : Il faut bien penser à modifier votre assurance actuelle, notamment pour assurer le contenu professionnel de votre véhicule et bénéficier d’un remplacement de votre véhicule sous 24h en cas de problème (et pouvoir assurer votre tournée).

4 – Les taxes : carte grise, bonus-malus…

5 – Les loyers

Attention :

- Les loyers supportés au cours de l’exercice peuvent ne pas être intégralement déductibles (même principe que l’amortissement mais avec une limite de déduction déterminée à la date de location, pour un seuil applicable durant l’intégralité de la période de location), avec une réintégration fiscale à hauteur de la part des loyers qui correspond à l’amortissement pratiqué par le bailleur afférent à la fraction du prix d’acquisition du véhicule qui excède le plafond applicable. Vous avez donc besoin de connaître le prix d’acquisition du véhicule et la durée d’amortissement pratiquée par le bailleur. L’administration fiscale précisant qu’il appartient aux bailleurs de faire connaître aux utilisateurs des véhicules donnés en location la part du loyer non déductible, appréciée annuellement, en tenant compte du plafond applicable au véhicule loué (cette indication devant figurer de façon explicite dans tous les contrats de location). Il faut ensuite prendre soin de proratiser le montant à réintégrer, en cas d’année de location incomplète, et, étant exonéré de TVA, d’augmenter la fraction non déductible du montant de la TVA payée.

En savoir plus : BOI-BIC-AMT-20-40-50 ;

- Le coût de location des accumulateurs (batterie d’accumulateurs) et équipements n’est pas soumis à ce plafonnement (même principe que l’amortissement) ;

- La première mensualité, souvent significative, peut impacter votre choix pour l’exercice considéré (frais réels plus élevés), cependant aucune réponse n’a été à ce jour apportée sur l’effet d’un premier loyer majoré déductible sur les modalités de calcul du plafonnement (augmentation ou non de la part non déductible à proportion du loyer) ;

- Le choix de la location longue durée (LLD) ou de la location avec option d’achat (LOA, leasing ou crédit-bail) demande de bien analyser plusieurs points.

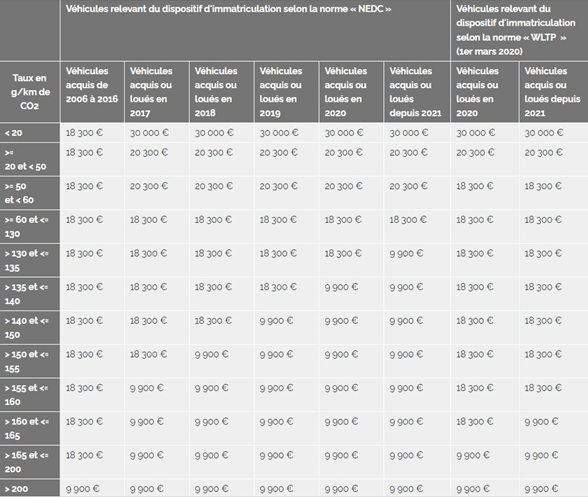

6 – L’amortissement (véhicule acquis et inscrit au registre des immobilisations) ;

Attention :

- Il faut tenir compte d’une quote-part d’amortissement non déductible pour les véhicules de tourisme, mis pour la première fois en circulation à compter du 02/06/04. La notion de véhicule de tourisme n’est pas indiquée sur la carte grise des véhicules mais est à apprécier en fonction des informations y figurant et au regarde de la doctrine fiscale ainsi que du Code des impositions sur les biens et services. La part non déductible (amortissement excédentaire) est déterminée en fonction du plafond applicable, qui dépend à la fois du taux d’émission de CO2 du véhicule, de sa norme de dispositif d’immatriculation applicable et de sa date d’acquisition. Le taux d’émission de CO2 est normalement indiqué à la rubrique V.7 de la carte grise. La norme de dispositif d’immatriculation applicable peut être l’ancien dispositif d’immatriculation, selon la norme « NEDC » (immatriculés jusqu’au 29/02/20) ou le nouveau dispositif d’immatriculation, selon la norme « WLTP » (applicable à compter du 01/03/20) qui remplace la norme « NEDC » et qui tient compte, pour la détermination du taux d’émission de CO2, d’un nouveau cycle d’homologation selon la norme plus stricte. Les acquisitions à compter du 01/03/20 de véhicules d’occasion, dont la première immatriculation est antérieure à cette date, demeurant concernés par les plafonnements applicables à la norme « NEDC ». La durée d’amortissement est de 5 ans (sauf usure plus forte ou plus faible, à démontrer), aussi aucun amortissement ne sera déductible au-delà de 5 ans (le véhicule aura une valeur comptable nulle au terme des 5 années), ce qui est à prendre en compte au regard de la durée de conservation de votre véhicule (changement tous les 5 ans ou utilisation jusqu’à usure « maximale »). Les accumulateurs nécessaires au fonctionnement des véhicules électriques (batterie d’accumulateurs) ne sont pas soumis à ce plafonnement s’ils ont fait l’objet d’une facturation séparée ou d’une mention distincte qui permet de les identifier lors de l’acquisition des véhicules

En savoir plus : Article 39 du Code général des impôts, BOI-BIC-AMT-20-40-50 et BOI-BIC-AMT-20-30-10 et tableau des plafonds applicables ci-après.

7 – Les intérêts d’emprunt

En savoir plus : BOI-BNC-BASE-40-60-40-20150805

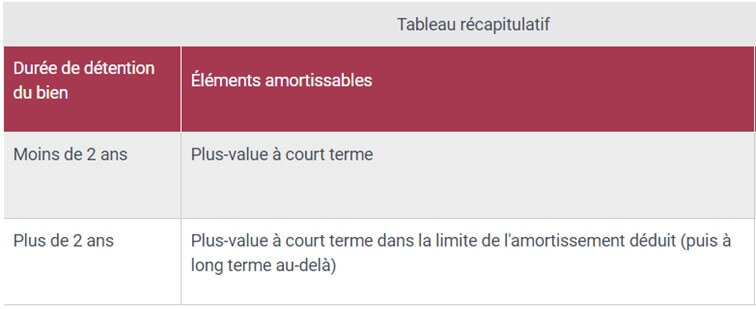

Au-delà des frais déductibles, il faut aussi tenir compte de l’éventuelle plus-value :

- Si véhicule non inscrit au registre des immobilisations (majorité des cas en cas d’option pour le forfait kilométrique, sauf parfois en cas de grosse réparation prévisible ou pour s’assurer de pouvoir bénéficier d’une moins-value en cas de perte peu ou non indemnisée du véhicule) : régime des particuliers, donc plus-value non taxable ;

- Si véhicule inscrit au registre des immobilisations : plus-value taxable selon le régime des plus-values professionnelles.

Le bon conseil : Vous pouvez être exonéré de cette plus-value en application de l’article 151 septies du Code général des impôts, sous condition de chiffre d’affaires (90 000 € voire 126 000 €) et d’exercice depuis au moins 5 ans, avec toutefois un assujettissement à cotisations sociales pour la part de plus-value à court-terme.

2ème choix, l'indemnité kilométrique (IK)

Avec cette option, dans la comptabilité de votre cabinet médical ou paramédical, aucune facture ni amortissements relatifs à votre véhicule, mais seulement une ligne d’indemnités kilométriques les fameuses « IK ») pour l’ensemble de vos trajets annuels.

En effet, vous avez mis à votre véhicule privé à disposition de votre entreprise, aussi celle-ci doit vous indemniser en contrepartie !

Le montant de cette indemnisation est déterminé selon un barème établi par l’Etat (mis à jour chaque année), selon la puissance fiscale du véhicule (les cheveux fiscaux inscrits sur la carte grise du véhicule) et le kilométrage parcouru dans l’année. Vous trouverez ci-après le barème pour les véhicules gazole/essence. Un barème spécifique 2 roues et véhicules électriques existe (+20% d’indemnisation par rapport au barème thermique). Attention, le barème des indemnités est limité à 7 chevaux fiscaux, donc un V8 ne vous permettra pas de vous verser des IK plus importantes 😉

Quelles dépenses prend en compte ce barème ?

La dépréciation du véhicule, les frais de réparation et d’entretien, les dépenses de pneumatiques, la consommation de carburant et les primes d’assurances évalués forfaitairement pour l’ensemble des français…Il ne couvre par contre pas les frais de stationnement et les frais de péage, qui peuvent donc vous être remboursés « en plus », par votre entreprise.

Quels kilomètres prend en compte ce barème ?

Les visites à domicile, les déplacements domicile/travail (maximum 40 km pour un aller par jour, sauf justification) et les déplacements liés au fonctionnement de votre cabinet (formation, petits achats…).

La recommandation de votre expert-comptable professionnels de santé : Il faut bien conserver une trace du motif du déplacement, du trajet réalisé et du nombre de nombre de kilomètres parcourus en cas de contrôle fiscal pour justifier vos indemnités perçues. Vous pouvez conserver par exemple votre agenda professionnel et prendre une photo de votre compteur en début et fin d’année. Attention aux erreurs car sachez qu’un contrôleur fiscal pourra vous demander vos factures d’entretien, de garage et de contrôle technique sur lesquelles figurent le kilométrage de votre véhicule à un instant t à des fins de contrôle de cohérence.

Et enfin, pas de plus-value taxable en cas de cession de votre véhicule, comme pour tout particulier !

Attention : Les IK ne sont pas à déclarer sur votre déclaration d’impôt sur le revenu personnelle n°2042 ou sur la 2042-C-PRO ! Ni en frais déductibles (car déjà déduit de votre bénéfice imposable BNC 2035 dans l’entreprise, par votre expert-comptable) ni en rémunération (car il s’agit d’une indemnité, comme le serait une indemnité d’assurance par exemple).

En savoir plus

Nous vous rappelons que les conseils prodigués par votre expert-comptable s’appliquent aux professionnels libéraux de santé conventionnés exerçant en entreprise individuelle, soumis au régime fiscal de la déclaration contrôlée (2035) ou micro-BNC, et au régime social des travailleurs non-salariés (TNS), exerçants en métropole, hors zone territoriale bénéficiant de dispositifs fiscaux et sociaux incitatifs spécifiques. Il s’agit du cas très largement majoritaire dans vos professions.

Il est recommandé de se faire accompagner par votre expert-comptable pour s’assurer que les conseils ci-après s’appliquent bien à votre situation spécifique et éviter d’éventuelles erreurs d’interprétation. Pour en savoir plus sur Boris Luneau, votre expert-comptable OctoMed, ça se passe ici : Page présentation Boris Luneau – Expert-comptable

Pour en savoir plus sur les barèmes : ICI

Notre offre associée

OCTOPILOTE